今すぐにお金が欲しい時、お金借りるアプリを使用すればその場でピンチを乗り切れて大変便利です。

スマホ1つでお金を借りられる便利なサービスの中に、スマホで融資を受けられるアプリがあります。

お金がない時でもiPhone・Androidなどのスマホ1つで約1~5万円の少額融資を受けられたり、審査さえ通過すれば即日融資が出来るキャッシングアプリも。

今すぐお金が欲しいなら?

アプリを使って稼ぐ、後払いするといった使い方があるものの、いずれも実際にお金を手にするまでに時間がかかるのがデメリット。

今すぐにお金が必要なときは、お金借りるアプリを使えば最短3分での融資も可能です。

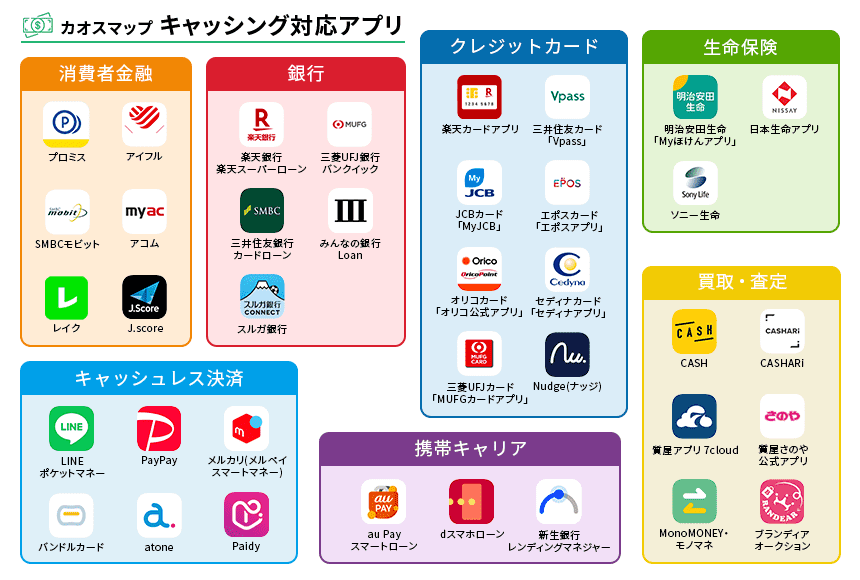

今すぐお金が欲しい時に借りられるアプリ35選は以下のとおりです。

今すぐお金が借りたいときに使えるアプリ35選

- プロミス公式アプリ

- SMBCモビットの公式アプリ

- アコム公式アプリ「myac」

- アイフル公式「AIアプリ」

- 三井住友カードアプリ「Vpass」

- ORIX MONEY

- アロー

- 楽天銀行アプリ

- バンクイックアプリ

- 三井住友銀行カードローンアプリ

- ファミペイローン

- みんなの銀行Loan

- スルガ銀行公式アプリ

- セブン銀行公式アプリ

- りそな銀行グループアプリ

- みずほダイレクトアプリ

- ちばぎんアプリ

- 伊予銀行アプリ「SAFETY」

- はまぎんアプリ

- LINEポケットマネー

- PayPay

- メルペイスマートマネー

- J.Score

- イオンウォレット

- MyJCB

- バンドルカードアプリ

- atone

- Paidy

- BANKIT「おたすけチャージ+」

- ラクマ

- ろうきんアプリ

- au Payスマートローン

- dスマホローン

- レンディングマネージャー

- Nudge

目次

- 今すぐにお金が欲しいなら消費者金融の公式アプリで借りるのがピッタリ

- スマホのアプリからお金を借りられる銀行カードローンならば現金の引き出しも簡単

- 楽天銀行スーパーローンは楽天会員にならアプリですぐに借りられる

- 24時間いつでも申し込みできる三菱UFJ銀行「バンクイック」

- 三井住友銀行のカードローンは口座を所持していなくても申込可能

- 「ファミペイローン」はアプリ完結で1,000円からの少額融資に対応している

- 申し込みから返済まで全てアプリで完結できるみんなの銀行Loan

- 口座管理をスマホでまとめられるスルガ銀行の公式アプリ

- セブン銀行カードローンはアプリで最短翌日で借入可能

- りそな銀行グループのアプリは申し込みから返済までをすべて行える

- みずほダイレクトアプリは借り入れから毎月の支出までスマホで管理できる

- 千葉銀行の「ちばぎんアプリ」は借入から返済までスマホで完結

- 伊予銀行はカードローン専用アプリ「SAFETY」を利用して便利にお金を借りられる

- 横浜銀行「はまぎんアプリ」はカードローンの借り入れ・返済の他に預金管理もできる

- 普段から利用しているキャッシュレスアプリからでもお金を借りられる

- 今すぐにお金が欲しい場合もアプリで便利に少額融資できる

- 知っておくと便利!特定の条件を満たす人には便利なお金を借りるアプリ

- 不要なiPhoneやAndroidがあれば携帯を担保に質屋で今すぐお金を借りる方法もある

- アプリでお金を借りるメリットは利便性とバレにくさ

- アプリでお金を借りるデメリットは気軽で借りすぎに繋がること

- アプリでお金を借りるときの注意点!スマホで借入しない方が良いケースは?

- 返済や審査も必要ないスマホでお金を稼げるアプリ

- アプリで借りるなら信用できるスマホアプリで少額融資から始めよう

今すぐにお金が欲しいなら消費者金融の公式アプリで借りるのがピッタリ

アプリでお金を借りる場合は消費者金融の公式アプリが便利で使いやすいです。

消費者金融のアプリは、最短即日融資にも対応しており、すぐに借りたい人にもピッタリ。

インストール後にすぐ使用可能な、お金を借りるのに向いているアプリの一覧を、下記にまとめました。

銀行カードローンからキャッシュレス決済系など、様々な金融機関がアプリからの借り入れに対応しているのがわかります。

消費者金融の公式アプリは、iPhoneやAndroidに対応可能かを、下記の表にまとめました。

| サービス名 | iPhone | Android |

|---|---|---|

| プロミス | ◯ | ◯ |

| SMBCモビット | ◯ | ◯ |

| アコム(myac) | ◯ | ◯ |

| アイフル(AIアプリ) | ◯ | ◯ |

おすすめする消費者金融のアプリは、すべてiPhoneとAndroidの両方に対応しています。

スマホがあれば、好きな時にお金を借りられる消費者金融公式アプリですが、インストールするだけではお金は借りられません。

消費者金融に申し込みをして契約を結ぶ必要があるので、Web申し込みからまずは始めましょう。

消費者金融への申し込みからアプリを利用するまでの手順は、下記の通りです。

アプリで借りる流れ

- Webから必要事項を入力した後に申し込む

- 必要書類を提出方法に従って提出する

- 審査結果連絡がメールか電話で届く

- 指示に従って契約を結ぶ

- スマホでアプリをインストールして連動させる

Web上で契約を結べたら、ダウンロードしたアプリを連動させます。

必要書類が提出できる機能があるアプリなら、申し込み後にアプリをインストールして必要書類をアプリから提出する方法も。

プロミスとアイフルは、アプリからでも申し込みが可能です。

SMBCモビットとアコムはアプリからの申し込みはできませんが、アプリから公式サイトに移動すれば申し込めます。

アプリから申し込みたいときは、下記の流れで手続きしましょう。

- スマホで消費者金融のアプリをダウンロードする

- アプリで必要事項の入力をして申し込みする

- アプリから必要書類をアップロードして提出する

- メールか電話で届く審査結果連絡を待つ

- アプリ上で契約をする

直接スマホから申し込みも契約も可能なので、手間もかかりません。

消費者金融の公式アプリの使いやすい特徴をそれぞれ紹介するので、チェックしてください。

プロミスのアプリローンは24時間カードレス対応でお金を借りられる

| 公式サイト | https://cyber.promise.co.jp/ |

|---|---|

| 借入限度額 | 1~500万円 |

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資スピード | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 必要書類 | 運転免許証など |

| 金利 | 4.5%~17.8% |

おすすめポイント

- 金利が他の借り入れサービスよりも低くてお得

- カードレスだからセブン銀行・ローソン銀行ATMから簡単に借り入れ

- 最短10秒で振込されるキャッシングサービスあり

- 審査中に原則電話での在籍確認はない

プロミスのアプリローンは、スマホアプリを使用し申し込みから借り入れまでを完結できるサービスの総称です。

アプリをインストールした後、スマホを使用して申し込みや契約の手続きができます。

ローソン銀行ATMやセブン銀行ATMで借り入れや返済もできるので、深夜の外出先でもすぐにお金を借りられるのが特徴です。

利息や手数料の負担を抑えたい人に嬉しいサービスが豊富

プロミスには無利息期間が30日間あり※、他の大手消費者金融と比べて0.2%上限金利が低いので、利息を抑えてお金を借りたい人に向いています。

※ 初めてのご利用の方で、メールアドレス登録とWeb明細利用の登録が必要です。

他にも24時間対応で、最短10秒で振込されるキャッシングサービスも用意。

直接口座に振り込まれるので、振込手数料を気にする必要がありません。

周りにバレたくない人への配慮もされている

原則電話での在籍確認も実施せず、自宅への郵送物もないカードローンです。

プロミスの公式アプリはアイコンにも消費者金融名が入っていないので、家族や友人にもバレにくくなっています。

生体認証サービスや、借り入れの増額申請も用意されているため、利便性も高いです。

借り入れしながらアプリでポイントが貯まる

またプロミスの公式アプリは借り入れ以外にも、アプリでログインするだけでVポイントが貯まるお得なサービスが用意されています。

普段からネットショッピングをする人で、クレジットカードの引き落としなどのお金をすぐに用意したいときにおすすめです。

Vポイントは毎月の返済だけでなく、1ポイント=1円で景品交換や買い物にも使える便利なポイント。

プロミスはお得なポイント還元サービス以外にも、他の借り入れサービスよりも金利が低く設定されており、なるべく出費を抑えたい人にもピッタリです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | 〇 |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | 〇 ※アプリからLINEアカウント連携 |

SMBCモビットの公式アプリなら最短30分で直接振込も可能

| 公式サイト | https://www.mobit.ne.jp/index.html |

|---|---|

| 借入限度額 | 1~800万円 |

| 審査時間 | 最短30分※ |

| 融資スピード | 最短30分※ |

| 必要書類 | 運転免許証、収入証明など |

| 金利 | 3.0%~18.0% |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

おすすめポイント

- スマホのアプリから申込と書類提出が可能

- Web完結なら郵送物がないので安心して申し込める

- 銀行口座への振込融資なら最短30分の入金にも対応

※お申込み時間や審査によりご希望に添えない場合ございます - Tポイントも貯められる

SMBCモビットの公式スマホアプリなら、最短30分で銀行口座への直接振込にも対応しています。

アプリの管理画面から、現在の利用状況や融資を受けられる金額もひと目で把握できるので、面倒くさい操作が苦手な人向け。

ローンカードを待つ必要がなく、即日で融資が受けられるスピーディさが非常に魅力です。

Web完結申込で勤務先への電話連絡なし

原則勤め先への電話確認がないので、収入状況などによっては審査が難しい可能性もあります。

来店の必要がなく、銀行口座へ振込可能なので、わざわざコンビニへ行ってATMでスマホを操作する手間もありません。

口座への振込融資を選択すれば、友人や家族と行動していても気づかれる心配なく、お金を引き出せます。

スマホでTポイントを貯められる

SMBCモビットは、スマホでも利用できるTポイントサービスを導入。

返済金額のうち利息分200円につき1ポイント、Tポイントが貯められます。

1ポイント1円相当としてTポイントを返済に利用可能なので、ポイントを活用してお得に返済しましょう。

Tポイントを利用するためには、下記のいずれかの方法で利用手続きを行わなければいけません。

- 「カード申込」の契約時にTカード機能付きを選択

- スマホアプリやWebの会員専用サービス「Myモビ」から利用手続を実施

契約が完了している人は、スマホのアプリでTポイントの利用手続きをしましょう。

アプリの機能は下記の通りです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM取引 | 〇 |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

リニューアルで使用しやすいアコム公式アプリ「myac」

| 公式サイト | https://www.acom.co.jp/ |

|---|---|

| 借入限度額 | 1~800万円 |

| 審査時間 | 最短20分※1 |

| 融資スピード | 最短20分※2 |

| 必要書類 | 運転免許証など |

| 金利 | 3.0%~18.0% |

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 楽天銀行なら最短10秒

※2 お申込時間や審査によりご希望に添えない場合がございます。

おすすめポイント

- 楽天銀行があれば最短10秒での融資も可能

- ATM検索機能で近くのATMを探す手間が不要

- 35日ごとの返済も可能なので余裕ができる

アコムの公式アプリが「myac」にリニューアルし、抜群に使い勝手がよくなりました。

生体認証でログインできるスマホアプリ「myac」のリニューアルで、アプリのみで借入できるなど、使いやすさが各段にアップ。

このたび、「より使いやすく」をコンセプトにアコム公式スマホアプリをリニューアルしました。

新しい公式スマホアプリ「myac(マイエーシー)」は生体認証で簡単にログインでき、ご利用状況をひと目で確認できるほか、スマートフォンだけで、より便利に新規契約が可能になるなど、すでに会員のお客さまだけでなく、はじめてアコムを利用されるお客さまにとっても簡単にご利用いただけるアプリです。

引用:公式サイト

楽天銀行の口座を所持していれば、最短10秒で融資可能なので、早急に資金が必要な人におすすめです。

セブン銀行ATMでスマホのみの借り入れも可

アコムはカード不要でセブン銀行ATMを使用できるのも便利なポイント。

以前は返済のみ対応していましたが、リニューアル後にはスマホATMでの借り入れも可能になりました。

セブン銀行ATMでは、QRコードをかざすだけで簡単に借入・返済ができるので、非常に便利。

アプリで振込融資を受けた後にキャッシュカードで引き出せば、ローソン銀行ATMやE-netのATMなどの提携ATMでも借り入れできます。

プッシュ通知機能で返済日を通知

アコムのアプリには「プッシュ通知機能」があり、返済期日を知らせてくれるので、うっかりして返済を忘れたくない人にもピッタリ。

アプリから書類提出ができ、30日間の無利息期間も用意されています。

アプリアイコンの文字も普通の雰囲気なので、怪しまれにくいです。

コールセンターは対応が丁寧で、不明点があっても柔軟に対応してくれるので、非常に助かります。

アプリの機能は下記の通りです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | 〇 |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

アイフルのAIアプリはアイコンが着せ替え可能だからバレにくい

| 公式サイト | https://www.aiful.co.jp/ |

|---|---|

| 借入限度額 | 1~800万円 |

| 審査時間 | 最短18分※ |

| 融資スピード | 最短18分※ |

| 必要書類 | 運転免許証など |

| 金利 | 3.0%~18.0% |

※お申し込みの時間帯によっては、翌日以降になる可能性があります。

おすすめポイント

- チャット機能でオペレーターとやりとりが可能

- 初めて利用する人なら30日間は利息0円

- アプリのAIアプリなら簡単申込可能&バレにくい

- 原則勤め先への電話連絡はなし

アイフルのAIアプリは、可能な限りひっそり借り入れしようと思っている人や、電話や対面でのやりとりが苦手な人に向いています。

原則として申し込み時の電話連絡がないので、申し込みから契約までオペレーターと話す必要がありません。

スマホのアプリにも申込機能があるので、全ての手続きをアプリのみで行えます。

アプリアイコンの着せ替えが可能でバレにくい

アプリのアイコンを、ロゴなしのデザインに着せ替え可能で、スマホを覗かれてもバレにくいのが大きなメリットです。

アイフルは融資スピードが最短18分と、素早く融資を受けられます。

アプリを利用すれば、借り入れるときに必要なカードの発行もないため、家族に気づかれる心配は不要です。

チャット機能で気軽にオペレーターへ質問可能

アプリでオペレーターとやりとりをする方法として、メール感覚で連絡ができる「チャット機能」が用意されています。

他社のアプリには用意がないアイフル独自の機能なので、限度額増枠の申し込みなども、スピーディにできて便利です。

ローソン銀行やセブン銀行など、コンビニの銀行ATMからも借り入れが可能。

申し込み自体もスマホで免許証を撮影するだけで自動入力してもらえるため非常に手軽です。

アイフルの公式アプリ機能を確認しましょう。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | 〇 |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | 〇 |

三井住友カードアプリ「Vpass」はカードレスで融資を受けられる

| 借入限度額 | ~900万円 |

|---|---|

| 審査時間 | 最短5分 ※1 |

| 融資スピード | 最短即時振込 ※2 |

| 必要書類 | 本人確認書類 年収証明書類 |

| 金利 | 1.5%~14.4% ※3 |

※1 9:00~19:30に申し込み完了した方

※1 オンラインで支払口座の登録ができる方

※1 申し込み時間や審査の状況により、審査に時間がかかる場合がございます。

※1 振込専用タイプの利用額50万円以上から申し込んだ場合、年収証明書類の提出が必要になるため、審査時間は最短5分とはなりません。

※2 カード入会後は、ATMやWebから原則24時間いつでも借入可能

※2 年末年始、システムメンテナンス時除く

※3 振込専用タイプの金利です。

おすすめポイント

- 審査が最短5分で完了できる

- 原則24時間即時に振込可能

- カードレスで郵送物がなくお金が借りられる

- お金の管理をスマホだけでまとめてできる

Vpass(ブイパス)は三井住友カード会員のパソコン、スマホアプリから利用可能なインターネットサービスです。

クレジットカードの支払額、銀行口座の残高やプリペイドカード残高、各種申し込みなどがまとめてできます。

Vpassはカードローン専用アプリではないため、スマホ画面を見られてもカードローン利用が知られる心配はありません。

三井住友カードのカードローン(振込専用)は、Vpassから原則24時間365日借り入れの申し込みが可能。

即時発行で申し込みをすれば審査は最短5分で完了し、すぐにVpassからお金を借りられます。

カードローン(振込専用)はカード発行や書面の郵送がないので、周囲にカードローン利用を気づかれたくない人も利用しやすいです。

Vpass最大の魅力は、スマホアプリだけでお金の管理ができるところ。

Vpassのスマホアプリには家計管理機能があるので、クレジットカード・銀行・ポイント・電子マネーを一括で管理できます。

また、クレジットカードの利用ごとに通知が届く設定にもできます。

もしクレジットカードの不正利用やお店のミスがあった場合にもすぐに分かるので、もしもの時には早めの対処が可能です。

スマホアプリでは生体認証でログインができるので、他の人に勝手にアプリの中身を見られる心配もありません。

誰にも気づかれずにカードローンを利用したい、お金の管理も一緒にスマホでしたい人は三井住友カードのアプリから申し込みましょう。

| 必要書類の提出 | ✕ |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | ✕ |

| チャット機能 | ✕ |

「ORIX MONEY」はスマホ完結でお金を借りれる新しいカードローンアプリ

| 借入限度額 | 10~800万円 |

|---|---|

| 審査時間 | 最短60分※ |

| 融資スピード | 最短即時 |

| 必要書類 | 本人確認書類 年収が確認できる書類 |

| 金利 | 1.5~17.8% |

※申込の曜日・時間帯によっては翌日以降となる場合があります

おすすめポイント

- 申込から借入・返済まで24時間365日スマホで完結可能

- 契約すればオリックスグループの会員特典が受けられる

「ORIX MONEY」は、オリックスグループのスマホで完結するカードローンサービスです。

スマホ完結なので「ORIX MONEY」にはカードレスを選択できカード発行がありません。

カードを受け取らずにできるので、紛失が心配、カード類が多くて困っている人には利用しやすいアプリです。

「ORIX MONEY」のアプリやインターネットから「メンバーネットカウンター」にログインするだけで、借り入れ・返済手続きできます。

スマホ完結で申し込みから借り入れ・返済まで24時間365日対応します。

スマホアプリは生体認証の登録をしておけば普段のログインもスムーズです。

生体認証だから、勝手にアプリの中を覗かれる心配もありません。

多く返済したいときや一括返済したいときも「ORIX MONEY」のアプリから手続きが可能です。

「ORIX MONEY」からは、下記の各種手続きができます。

- 借入の手続き

- 返済の手続き

- 現在の利用状況の確認

- 登録情報の変更

- 収入証明書の提出

手続きのための来店は不要で、手続きは全て自宅で完結します。

「ORIX MONEY」はオリックスグループのサービスを優待価格で利用できるのも魅力のひとつ。

特典の一部としてオリックスレンタカーやオリックスカーシェア、カーリース契約での割引があります。

カーシェアやレンタカー、カーリースに使用を考えている人にはピッタリのカードローンアプリです。

| 必要書類の提出 | ✕ |

|---|---|

| 振込融資 | 〇 |

| スマホATM | 〇 |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

アローは中小消費者金融で唯一アプリから申込ができる!審査に自信がない人向け

| 借入限度額 | 1~200万円 |

|---|---|

| 審査時間 | 最短45分 |

| 融資スピード | 最短即日 |

| 必要書類 | 本人確認書類 収入証明 |

| 金利 | 15.0~19.94% |

おすすめポイント

- アローは中小消費者金融で唯一アプリから申込ができる!

- 毎月5日、10日、15日、20日、25日、月末の中から返済日が選択できる

- 返済状況はいつでもマイページから確認できる

アローは大手の消費者金融業者ではないですが、アプリから申し込みが可能です。

アプリをダウンロードした後、申し込みフォームに必要事項に入力後に送信すると申し込みが完了します。

身分証明書や本人写真、その他の書類の提出もアプリで提出できるので、面倒な郵送手続きもありません。

アプリで提出した書類に問題がなく、審査に通れば最短即日でお金を借りられます。

アローでお金を借りるメリットの1つは、毎月の返済日を下記から選べられること。

- 5日

- 10日

- 15日

- 20日

- 25日

- 月末

例えば給料日が20日で、返済日が10日だと返済日に返済額が残っているか不安です。

状況によっては、返済のためにお金を借りなければならないといったケースも考えられます。

しかしアローなら返済日が6つの中から選べられるので、給料日に返済可能です。

毎月返済日まで返済額が残っているか、口座残高を常に気にしておく必要はありません。

給料日にそのまま返済できます。

返済状況の確認もスマホやインターネットの会員マイページからいつでも確認可能です。

自分の返済残高を確認できるので、完済まで返済回数や、いくら返済するのか計画を立てやすいです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | ✕ |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

スマホのアプリからお金を借りられる銀行カードローンならば現金の引き出しも簡単

スマホのアプリで融資に対応している銀行カードローンを、下記にまとめました。

| サービス名 | 借入限度額 | 審査時間 | 融資スピード | 必要書類 | 金利 |

|---|---|---|---|---|---|

| 楽天銀行「楽天銀行スーパーローン」 | 10~800万円 | 最短当日 | 最短当日 | 運転免許証など | 年1.9%~14.5% |

| 三菱UFJ銀行「バンクイック」 | 10~500万円 | 最短翌営業日 | 最短5~6営業日 | 運転免許証など | 年1.8%~14.6% |

| 三井住友銀行のカードローン | 10~800万円 | 最短当日※1 | 最短当日※1 | 運転免許証 個人番号カード パスポート 住民基本台帳カ-ド(顔写真付き)の本人確認書類いずれか |

年1.5%~14.5% |

| みんなの銀行Loan | 最大1,000万円 | 最短2分で借り入れ条件を提示 | 数日後 | 運転免許証など | 年1.5%~14.5% |

| スルガ銀行のカードローン | 10~800万円 | 最短翌日 | 最短翌日 ※口座を持っている場合 |

運転免許証など | 年3.9%~14.9% |

| セブン銀行カードローン | 10~300万円※2 | 最短翌日 | 最短翌日 | 運転免許証またはマイナンバーカード | 12.0%~15.0% |

| りそな銀行グループアプリ | 10~800万円 | 1週間以内 | 1週間以内 | 本人確認書類(運転免許証など) | 3.5%~13.5% |

| みずほダイレクトアプリ | 10~800万円 | 翌営業日以降 | 翌営業日以降 | 本人確認書類(運転免許証など) | 2.0~14.0% |

| 千葉銀行の「ちばぎんアプリ」 | 10~800万円 | 1週間以内~ | 1週間以内~ | 本人確認書類(運転免許証など)※3 | 1.4~14.8% |

| 伊予銀行「SAFETY」 | 10~1,000万円 | 最短翌営業日 | 最短翌営業日 | 本人確認書類(運転免許証またはマイナンバーカード)※4 | 1.9~14.5% |

| 横浜銀行「はまぎんアプリ」 | 10~1,000万円 | 最短翌日 | 最短翌日 | 本人確認書類※5 | 1.5~14.6% |

※1 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もがございます。

※2 新規申し込みは50万円が利用限度額の上限です。

※3 50万円を超える借入限度額を希望の場合は所得証明書類の写しが必要です。

※4 希望額が50万円を超超える場合は所得証明書の提出も必要です。

※4 伊予銀行の普通預金口座を持っている場合は、キャッシュカードの用意も必要です。

※5 希望の借入限度額が50万円を超える場合は収入証明書が必要です。

銀行カードローンは消費者金融とは違い、即日融資に対応していません。

国内銀行が来年1月からカードローンなどの個人向けの新規貸し出しに関し、即日の融資を取りやめる見通しとなったことが15日、分かった。

家族からの申し出で、新規貸し出しができないようにする「貸付自粛制度」の導入も検討する。

引用:産業経済新聞

スマホATMに対応可能な銀行カードローンのアプリが少ないのも、特徴です。

アプリから振込融資の依頼が可能で、振り込みで融資を受けた後に必要ならば現金を引き出しましょう。

銀行カードローンの中には、アプリを活用しWeb上で申し込みまで完了でき、銀行窓口に行く必要がないサービスもあります。

特にネット系銀行のローンでは、Web完結が可能なものも少なくありません。

楽天銀行スーパーローンは楽天会員にならアプリですぐに借りられる

「楽天銀行スーパーローン」はクレジットカードを持っている場合、アプリですぐに借りられるので利便性が高いです。

楽天銀行スーパーローンはメガバンク系のカードローンよりも融資を受けやすい印象があります。

楽天市場などの関連サービスを普段から使っているなら、楽天会員ランクが高いほど、楽天銀行スーパーローンの審査で優遇される可能性があります。

※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。

楽天銀行スーパーローンでは、楽天銀行口座を持っていれば、24時間365日送金を受けられます。

明細確認だけでなく、宝くじの購入などといったサービスもあるので、ぜひチェックしてください。

アプリの機能の詳細は下記の通りです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | 〇 |

| チャット機能 | 〇 ※楽天銀行アプリで利用可能 |

24時間いつでも申し込みできる三菱UFJ銀行「バンクイック」

三菱UFJ銀行のアプリ「バンクイック」は、24時間いつでも借り入れの申し込みができます。

バンクイックでお金を借りられるかどうかをチェックできる診断ツールや、2パターンの返済シミュレーションも利用可能。

お金を借りられるまでの時間も早く、申込完了から最短で、翌営業日にお金を借りられる場合もあります。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

申込手続きから必要書類の提出までアプリでできるので、選択肢の一つに入れてみてください。

アプリの機能は下記の通りです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

三井住友銀行のカードローンは口座を所持していなくても申込可能

三井住友銀行のカードローンは、普通預金口座を所持していなくても申込可能です。

またローン契約機でも申込可能で、消費者金融のローン契約機に行きたくない人に向いています。

口座を所持しているならさらに便利で、カードローンの契約をWebで完結させられます。

本人確認をオンラインで完了できれば、普通預金口座がなくてもWEB完結は可能です※1。

借入限度額が10万円~800万円までと幅広く、月々の返済を2,000円※2から。

さらに返済日を4つから選択でき、返済の負担が少なく、自分の予定に合わせられるので利用しやすなっています。

三井住友銀行のカードローンは、全国の三井住友銀行ATM、および提携コンビニATMでの引き出し手数料が無料に。

郵送物が届くと困る人はローン契約機でローン専用カード等を受け取れば家族や友人・会社の人に気づかれにくいでしょう。

※1 ご契約後にローン専用カード等をご自宅へ郵送します。ローン契約機を利用してローン専用カードを受け取る場合、又はカードレスを選択される場合は郵送物はありません。

※2 毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。

アプリの機能の詳細は、下記の通りです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

「ファミペイローン」はアプリ完結で1,000円からの少額融資に対応している

| 借入限度額 | 1~300万円 |

|---|---|

| 審査時間 | 最短当日 |

| 融資スピード | 最短当日 |

| 必要書類 | 本人確認書類※ |

| 金利 | 0.8~18.0% |

※50万円を超える借り入れを希望の場合は必要な場合があります。

おすすめポイント

- 1,000円から借りれる少額融資に対応している

- 借りたお金はファミペイ残高へのチャージにも使用可能

「ファミペイローン」は必要な時に必要な分だけを借りられる、少額融資対応のローンサービスです。

「ファミペイローン」を利用するためには、ファミペイアプリをダウンロードする必要があります。

アプリ内で「ファミペイローン」を選択すれば24時間365日借り入れの申込から返済までアプリ完結します。

「ファミペイローン」の最大の特徴は1,000円単位で融資を受けられることです。

少額でいいからお金を借りたい、1,000円単位のお金がすぐに必要、という人には便利なローンサービスです。

借りたお金は指定口座に即時振り込みされるか、ファミペイ残高へのチャージかを選べます。

ファミペイで支払おうと思ったらチャージ残高が足りなかった、という時にはアプリを使って足りない分だけすぐに借りられます。

返済も、下記の方法から返済日を選択できます。

- 銀行口座からの自動引き落とし

- 銀行口座から好きなタイミングで支払う

- ファミリーマートで支払う

もちろん全額返済を希望する人はいつでも返済が可能です。

ファミペイアプリは決済アプリなので銀行口座や現金、クレジットカードからチャージして利用可能。

ファミペイアプリは全国のファミリーマートは元より、様々なお店で使えます。

ファミペイアプリはローン専用アプリではないので、スマホの中にあっても借り入れていることを他の人に知られる心配もありません。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

申し込みから返済まで全てアプリで完結できるみんなの銀行Loan

みんなの銀行Loanは、申し込みから返済まで全てアプリで完結できる便利なローン商品です。

申し込みは年収のみを入力すれば、ローンの審査が可能。

みんなの銀行Loanを利用するためには、みんなの銀行に口座を開設する必要があります。

口座開設時に入力した情報があるので、最小限の入力でローンの審査が受けられる仕組みです。

みんなの銀行は「お金のSNS」というコンセプトで、手間がかかる手続きや操作を省いているのが特徴。

借り入れや返済の際はドラッグ&ドロップで手続きが完了し、アプリで簡単に借り入れ状況の確認もできます。

一次審査の結果が届くまでは最短2分※で、金利や利用限度額を提示。

※申込状況等により、数日程度時間を要する場合があります。

金利や利用限度額などの条件の提示後、最終審査が行われる流れです。

最終審査の結果が届くまでには数日要するので、余裕を持って申し込みましょう。

みんなの銀行Loan返済の自由度は高く、毎月月末までにアプリ上で返済します。

アプリ上で返済しなかった場合でも、毎月末日に返済用口座から自動引き落とししてもらえるため、手間がかかりません。

アプリの機能は下記の通りです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | ✕ |

| チャット機能 | ✕ |

口座管理をスマホでまとめられるスルガ銀行の公式アプリ

スルガ銀行の公式アプリは、銀行口座やVisaカードなどの全ての取引情報をスマホで一括管理できます。

カードローンの管理もでき、24時間365日いつでもアプリから借入申し込みができるので、忙しくてATMや銀行に足を運ぶ暇がない人におすすめです。

銀行系カードローンではめずらしく、アプリから借入の申し込みができます。

アプリさえあれば、ローンカードがなくても残高の確認や振込サービスも使える優れものです。

スルガ銀行の口座を所持していなくても申し込みが可能なので、窓口に行く必要がありません。

借入上限の増額申請までアプリから申し込めるので、まとまった資金を急いで用意しないといけない場合にも対応できます。

クイックログインが可能で、Visaカードを普段からよく使用しているなら、残高の確認も可能です。

アプリの機能の詳細を確かめてみましょう。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | 〇 |

| チャット機能 | 〇 |

セブン銀行カードローンはアプリで最短翌日で借入可能

| 公式サイト | https://www.sevenbank.co.jp/ |

|---|---|

| 借入限度額 | 10~300万円 ※1 |

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 必要書類 | 運転免許証またはマイナンバーカード |

| 金利 | 12.0%~15.0% |

※1 新規申し込みは50万円が利用限度額の上限です。

おすすめポイント

- アプリ完結で最短翌日で借入ができる

- 全国のセブン銀行ATMで原則24時間借入ができる

- キャッシュカードが届く前に借入・返済が可能

セブン銀行カードローンはMYセブン銀行のアプリを使用すれば最短翌日で借り入れができます。

セブン銀行の口座を所持していなくても、アプリをダウンロードして口座開設をすればカードローンの申し込みが可能。

口座開設はMYセブン銀行をダウンロードした後、本人確認書類の撮影、顔画像撮影、情報入力のステップで完了です。

スマホアプリだけで本人確認も完結するので、最短10分で口座開設ができます。

口座を開設したら、そのままセブン銀行のスマホアプリからカードローンの申し込みができます。

カードローンを申し込んだ後は、全国のセブン銀行ATMで原則24時間 365日借り入れできるのもセブン銀行カードローンの魅力。

手持ちのお金が不安な時も、近くにセブン銀行があればすぐにお金を借りられます。

セブン銀行のスマホアプリならキャッシュカードが届く前から借り入れ・返済が可能で、審査が通ればすぐに利用可能です。

MYセブン銀行は、セブン銀行のスマホの公式アプリです。

カードローンは元より、全国のセブン銀行ATMでの入金・出金をアプリで行えます。

MYセブン銀行は誰かにアプリを見られても、銀行アプリなので、カードローン利用がバレません。

誰にも気づかれずにカードローンを利用したい人は、MYセブン銀行を使って申し込みましょう。

ログインはパスコードや生体認証なので、勝手にアプリの中を見られる心配もありません。

自宅や職場の近く、通勤経路などにセブン銀行ATMがあれば便利なアプリです。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | 〇 |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | △※アプリからの返済はスマホATMから現金のみ |

| 増額申請 | ✕ |

| チャット機能 | ✕ |

りそな銀行グループのアプリは申し込みから返済までをすべて行える

| 借入限度額 | 10~800万円 |

|---|---|

| 審査時間 | 1週間以内 |

| 融資スピード | 1週間以内 |

| 必要書類 | 本人確認書類(運転免許証など) |

| 金利 | 3.5%~13.5% |

※申込限度額50万円超の場合は収入証明書も必要です。

おすすめポイント

- アプリで申し込みから返済までを完了できる

- アプリからのカードローン申込は最短3分で完了

- ローンの利用状況と口座残高をセットで確認できる

- 簡単操作で繰り上げ返済が可能

りそな銀行グループアプリは、借り入れの申し込みから返済までをスマホで完結します。

スマホアプリからカードローンを申し込みすれば、24時間365日、最短3分で申し込みが完了。

氏名等の情報はスマホアプリから自動で連携されるので、申込時の項目入力は最低限で行えます。

りそな銀行グループアプリでは、ローンの利用状況や口座残高、引き落とし金額をまとめて確認できます。

そのため、ローン返済時に口座残高が不足していてもすぐ分かり、期日までにお金を用意しやすいです。

普段から口座の残高を気にしていられない人のために、返済日前には通知が届きます。

通知が来たタイミングで口座残高を確かめれば、事前に対応できます。

ローン返済は銀行口座からの引き落としなので返済のための資金移動は不要です。

返済のためだけに銀行やコンビニに行く必要もありません。

少しお金に余裕ができたら、一部繰り上げ返済(追加返済)も簡単に完了します。

りそな銀行グループアプリでは、カードローンの申し込み以外にも銀行取引がスマホだけで完結します。

- 銀行口座の残高確認

- 入出金明細書の確認

- 振込手続き

AIコンシェルジュが銀行取引や口座状況を分析し、無駄な出費や貯金についてアドバイスもしてくれます。

りそな銀行グループアプリは様々な銀行取引が可能なアプリなので、カードローンの利用が誰かにバレる心配もありません。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | ✕ |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | ✕ |

みずほダイレクトアプリは借り入れから毎月の支出までスマホで管理できる

| 借入限度額 | 10~800万円 |

|---|---|

| 審査時間 | 翌営業日以降 |

| 融資スピード | 翌営業日以降 |

| 必要書類 | 本人確認書類(運転免許証など) |

| 金利 | 2.0~14.0% |

※申込限度額50万円超の場合は収入が確認できる書類のコピーの提出が必要です

おすすめポイント

- みずほダイレクトアプリは借り入れから毎月の支出までをスマホで管理

- アプリ起動時の認証は生体認証で安全

- 困った時にはチャット機能でいつでも相談可能

みずほダイレクトの利用口座を返済口座として登録していれば、借り入れから毎月の返済までをアプリで一括管理できます。

運転免許証などの本人確認書類を用意すれば、カードローンの申し込みもみずほダイレクトアプリから可能です。

スマホアプリからの申し込みは24時間対応なので、急な出費でお金が必要になった時にも申し込めます。

みずほダイレクトアプリを立ち上げる時は生体認証なので、勝手にアプリ内を見られる心配もありません。

みずほ銀行では24時間365日体制で不正な取引が発生していないかを確認しています。

不正と疑われる取引を発見するとアカウントが一時的に停止するので、不正利用の心配もありません。

みずほダイレクトは、借り入れの管理はもとより、家賃や仕送りなどの振込もいつでも済ませられます。

公共料金や各種税金の支払いにも対応しているので、銀行やコンビニへわざわざ出かける必要はありません。

忘れていた税金の納付や、公共料金の支払いも自宅からすぐに手続きできます。

勿論残高照会もアプリで完結。

困った時は24時間365日利用可能なAIチャット相談窓口やメール、電話での相談窓口もみずほダイレクトアプリで利用できます。

相談窓口はアプリの使い方やお金に関する内容をいつでも質問できます。

チャット以外にも、電話やメールでの問い合わせもアプリから可能です。

| 必要書類の提出 | ✕ ※アプリから「みずほ銀行カードローン」のサイトにアクセス |

|---|---|

| 振込融資 | ✕ |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | - |

| アプリからの返済 | ✕ |

| 増額申請 | 〇 |

| チャット機能 | 〇 |

千葉銀行の「ちばぎんアプリ」は借入から返済までスマホで完結

| 借入限度額 | 10~800万円 |

|---|---|

| 審査時間 | 1週間以内~ |

| 融資スピード | 1週間以内~ |

| 必要書類 | 本人確認書類(運転免許証など)※ |

| 金利 | 1.4~14.8% |

※50万円を超える借入限度額を希望の場合は所得証明書類の写しが必要です

おすすめポイント

- カードローンの借入から返済までをスマホで完結

- 顔認証または指紋認証ログイン可能

- 税金・公共料金等のバーコード支払いもできる

ちばぎんアプリは千葉銀行の入出金明細照会や残高照会や入出金、振替などを行えるスマホアプリです。

ちばぎんアプリを使用するにはちばぎんIDが必要です。

ちばぎんIDのユーザー登録をすれば、インターネットで各種サービスが利用できます。

ちばぎんアプリを持っていればカードローンの借り入れ、返済から最大13ヶ月のカードローン明細を確認できます。

ちばぎんアプリでは、利用限度額の範囲で借り入れの手続きも可能です。

ちばぎんアプリで20万円以上を借り入れる場合はショートメッセージで通知される認証番号の入力が必要です。

そのため「ゼロの数を間違えた」や「酔った勢い」など誤って多額の借り入れをする心配はありません。

カードローンの借り入れの他にも、電話やショートメッセージで認証番号が通知され、本人確認される時があります。

万が一に不正利用された場合も通知で確認できるのはうれしい機能です。

また、スマホからちばぎんアプリをログインする時は、指紋認証または顔認証でもログインできます。

ちばぎんアプリでは他にもコンビニ収納用バーコードで支払い可能です。

バーコードでの支払いは一日の上限30万円ですが、税金や公共料金等の支払いのために出掛ける必要はなく、自宅から支払いが済みます。

スマホアプリでデビットカードの明細が確認できるのもちばぎんアプリの魅力です。

| 必要書類の提出 | ✕ |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | ✕ |

| チャット機能 | 〇 |

伊予銀行はカードローン専用アプリ「SAFETY」を利用して便利にお金を借りられる

| 借入限度額 | 10~1,000万円 |

|---|---|

| 審査時間 | 最短翌営業日 |

| 融資スピード | 最短翌営業日 |

| 必要書類 | 本人確認書類(運転免許証またはマイナンバーカード)※ |

| 金利 | 1.9~14.5% |

※希望額が50万円を超超える場合は所得証明書の提出も必要です

※伊予銀行の普通預金口座を持っている場合は、キャッシュカードの用意も必要です。

おすすめポイント

- 毎月の不足額を教えてくれるので毎月引き落としの不安解消

- 24時間365日アプリ完結で借入が可能

- アプリからチャットで問い合わせも可能

伊予銀行のSAFETYはお金の入出金を管理できる、カードローン専用のスマホアプリです。

アプリに下記のような収入や支払いを登録すれば毎月の不足額を自動計算してくれます。

- 伊予銀行や他行口座からの支払い

- 給料

- クレジットカード

もし収入金額より支払金額が多いと、不足が生じるタイミングで不足額を知らせてくれます。

支払いで不足額が生じた場合は、不足額をスマホアプリから簡単に24時間365日借入可能。

お金の管理が苦手な人や口座残高を確認できない人で、カードローンを利用しているなら魅力的なアプリです。

不足額の他にも金額を自由に設定してお金を借りられます。

「急にエアコン工事が必要になった」「友人の結婚式が重なってご祝儀分借りたい」など急にお金が必要になった時もすぐに借り入れが可能。

スマホアプリなら借り入れ増額の申し込みも、契約後にいつでもできます。

少しお金に余裕があるときは毎月の返済とは別にアプリから返済もできます。

お金の借り入れ、返済や管理に特化しており、余計な機能がなく、シンプルで見やすいアプリです。

SAFETYはカードローンアプリですが、アイコンデザインがローン関係のアプリとは分かりにくいなのも使いやすい理由のひとつ。

スマホを誰かに見られたり覗かれても、カードローン利用が誰かにバレる心配は少ないです。

SAFETYにはチャット機能がついているので、質問があればすぐに問い合わせができます。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | ✕ |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | 〇 |

| チャット機能 | 〇 |

横浜銀行「はまぎんアプリ」はカードローンの借り入れ・返済の他に預金管理もできる

| 借入限度額 | 10~1,000万円 |

|---|---|

| 審査時間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| 必要書類 | 本人確認書類※ |

| 金利 | 1.5~14.6% |

※希望の借入限度額が50万円を超える場合は収入証明書が必要です

おすすめポイント

- カードローンの借り入れ・返済の他に預金管理もできる

- 自分で決めた目的や目標ごとに貯金管理が可能

「はまぎんアプリ」は横浜銀行のスマホアプリで、振込や税金の支払いをスマホで済ませたい人や、複数の預金口座をまとめて管理したい人に便利な銀行アプリです。

もし、横浜銀行に口座を持っていれば、借り入れや返済を「はまぎんアプリ」から行えます。

カードローンの借り入れや返済をするためには、アプリホーム画面から「カードローン」を選択。

借入金額や返済額などの必要事項を入力していくだけで完了します。

カードローンは専用口座がなくても申し込みはインターネットから24時間365日可能です。

横浜銀行のスマホアプリなので、入出金明細や口座残高やはもちろん、税金の支払いや振込も「はまぎんアプリ」ですべて完結。

「はまぎんアプリ」では、住宅や車、教育資金など、自分で設定した目的ごとに貯金管理できる目的預金というサービスがあります。

毎月決まった日に設定された額を普通預金口座から自動振替したり、自由な額を好きなタイミングで移して目標金額を貯められます。

家族や友人と目標額を共有して、一緒に貯められるもうれしいサービスです。

目的預金を使用するには目的預金専用の普通口座の開設が必要ですが、口座開設もアプリで完結します。

「はまぎんアプリ」は銀行のスマホアプリなので、スマホに入っていてもカードローン利用を誰かに知られることはありません。

カードローンの借り入れ・返済、預金管理もスマホでできて目標ごとにお金を貯められる便利なアプリです。

| 必要書類の提出 | ✕ |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | ✕ |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | 〇 |

| 増額申請 | ✕ |

| チャット機能 | ✕ |

普段から利用しているキャッシュレスアプリからでもお金を借りられる

普段から利用しているキャッシュレス決済アプリでも、なかにはお金を借りられるアプリがあります。

下記の表で、使用しやすく即日お金を借りられる4つのアプリをまとめてみました。

| サービス名 | 借入限度額 | 借入条件 | 審査時間 | 融資スピード | 必要書類 | 金利 |

|---|---|---|---|---|---|---|

| LINEポケットマネー | 5~300万円 | ・20歳以上66歳未満 ・安定かつ継続した収入の見込める人 |

最短翌日 | 最短翌日 | 運転免許証など | 3.0~18.0% |

| PayPay | 1,000万円 | ・申込時の年齢が20歳以上70歳未満 ・安定した収入のある人 |

最短翌営業日 | 最短翌営業日 | 運転免許証など | 1.59~18.0% |

| メルペイスマートマネー | 1,000~20万円 | ・申込時の年齢が20歳以上70歳未満 | 最短2営業日 | 最短2営業日 | 運転免許証など | 3.0~15.0% |

| J.Score | 1,000万円 | ・申込時の年齢が20歳以上70歳未満 ・安定した収入のある人 |

最短即日 | 最短即日 | 運転免許証など | 0.8~15.0% |

LINEポケットマネーはLINEアプリを使ってお金を借りられる

LINEポケットマネーは、SNSアプリの「LINE」だけで申し込みから借り入れまで行える画期的なローンサービスです。

普段からLINE関連サービスの利用頻度が高ければ、審査に通過する可能性が高くなるため、LINEのヘビーユーザーに向いています。

LINEポケットマネーを利用するためには、まずLINE Payの登録が必要です。

LINE Payを登録した上で申し込みを始めましょう。

LINEポケットマネーの申し込みから借り入れまでの流れは下記の通りです。

- 「LINEウォレット」の中から「ポケットマネー」を選択

- 「LINEで今すぐお申込」を選択する

- 写真付きの身分証を準備して本人確認を行う

- 必要事項の入力を指示に従って行う

- 専用のLINEアカウントから審査結果が連絡されるまで待つ

- LINEアカウントからの契約内容を確認して契約手続きをする

LINEポケットマネーはスマホだけでお金を借りられて、審査通過後は以下の2つの方法で借り入れが可能です。

- 銀行口座へ入金する方法

- LINE Pay(ライン ペイ)へのチャージする方法

「借入する」を選ぶと入金先が表示されるため、希望する方法を選択しましょう。

LINE Payにチャージをすれば、LINE Pay決済での利用可能です。

現金で受け取りを希望する場合は、LINE Payにチャージした後で現金として出金する方法もあります。

最初から現金受け取りを希望する人は、銀行口座に入金してもらいましょう。

2020年4月には、初めて大手消費者金融のアコムを申込者数で上回るなど、多くのユーザーに利用されています。

メッセージアプリのLINEが2019年8月から開始した個人向け融資サービス「LINEポケットマネー」は、緊急事態宣言が発令された20年4月から2カ月で24%総貸付残高を伸ばした。4月には、月間新規申込者数が3.9万人と、消費者金融大手・アコムの3.3万人を初めて上回った。

引用:日本経済新聞

LINE独自のスコアリングシステムで審査結果が決定し、LINE MUSICやLINEマンガなど、LINEの関連サービスをよく利用する人はスコアが高くなる傾向に。

スコアはLINEおよびLINE関連サービスを使っている期間や頻度、各コンテンツの利用状況などをもとに算出しています。

また、LINEスコアのライフスタイルに関する質問に答えたり、LINE Payの機能を利用すればスコアが変動します。

引用:公式サイト

銀行系アプリなので審査が厳しく、お金を借りるに一週間近くかかる場合もあるので、利用する場合は早めに申し込みましょう。

PayPayといえばキャッシュレス決済の代表的存在

PayPayのキャッシュレス決済アプリは、お金を借りられるサービスを2020年5月から開始しています。

PayPayは2022年1月19日時点で利用者が4,500万人を突破しており、アプリ1つで借り入れと返済をしたい人や普段からよく利用している人に向いています。

参考: 公式サイト

PayPayは正確に言うと、PayPay経由でPayPay銀行から借り入れするシステムです。

PayPay銀行とアプリの口座を接続して、審査を通過すれば比較的早期にお金を借りられます。

PayPayで借りる場合の申し込みから借り入れまでの流れを確認しましょう。

- PayPayの機能一覧から「お金を借りる」を選ぶ

- 口座がない人とある人で申し込みフォームが違うためよく確認して先に進む

- 必要事項欄に情報を入力する

- PayPayアプリに必要書類をアップロードする

- 審査結果連絡がメールで届くまで待つ

- 審査結果に問題がなければ契約する

借り入れはアプリから可能で、借りたお金はPayPay銀行の口座に入金されます。

PayPayのキャッシュレス決済に使用したいなら、アプリからチャージしましょう。

メルカリはフリマだけじゃない!お金も借りられるメルペイスマートマネー

メルカリはフリマアプリとして有名ですが、上限額20万円までの少額融資を受けられるメルペイスマートマネーも便利です。

メルカリの販売実績に応じて、金利の優遇を受けられる可能性があるので、メルカリの出品者として活躍している人に向いています。

参考: 公式サイト

メルペイスマートマネーの申し込みから借り入れまでの流れは、下記の通りです。

- マイページから「メルペイスマートマネー」を選んでタップ

- 「申し込みを始める」を選んでタップ

- 必須項目に必要な情報を入力し申し込みを完了

- 審査結果連絡が届くまで待つ

- 審査完了後に借りたお金がメルペイ残高にチャージされる

メルペイスマートマネーは、繰り返し融資が受けれるローンではありません。

お金を借りる必要になるたびに申し込みをして、その都度審査を受ける必要があります。

メルペイ残高にチャージされたお金は、メルペイでのショッピングやメルカリで利用可能です。

振込申請をすれば、現金として受け取れます。

メルカリで支払い用の口座を紐づけをすれば、最短で翌2営業日に審査が完了。

アプリで口座への入金まで手軽に行えるのも魅力的です。

メルカリの利用歴がある場合、使用してみる価値は十分あるでしょう。

しかしメルペイスマートマネーは2022年6月時点で受付停止になっています。

利用した分の支払いを翌月にできる「メルペイスマート払い」も用意されています。

翌月1日から末日までの間で自由なタイミングで支払いができ、一括払い以外に年利15%の手数料が必要な分割払いも選択可能。

可能な限り早期にお金を借りたいときには向いていない部分もありますが、普段からメルカリを利用しているなら、選択肢の一つに入れてみてください。

J.Scoreの審査は信用度を重視する

J.Scoreは信用度でお金を借りられるアプリで、みずほ銀行とソフトバンクにより設立されました。

ソフトバンクのスマホ・携帯電話を使っている人やみずほ銀行の口座を持っている人は、金利などの優遇があります。

参考: 公式サイト

J.Scoreの申し込みから借り入れまでの流れを確認しましょう。

- 「AIスコア診断から始める」を選択する

- J.Scoreの仮審査を申し込む

- 必要書類を指示に従って提出する

- 審査結果連絡が届くまで待つ

- 審査に通った後に借りたお金がメルペイ残高にチャージされる

AIスコアの診断は、チャット形式で情報を入力するだけで実施されます。

スコアで判断できるのは、利用者の信用力と可能性です。

信用力とは借りたお金を延滞なく返済できる能力。

一般的なローン審査では、勤務先や年収などの情報を元に、信用力の有無を中心に審査を行います。

J.Scoreでは信用力の他に「性格」「好み」「ライフスタイル」など、今まで加味されなかった情報も加えてAI技術で分析し、将来性も含めて審査をするのが特徴です。

お金を借りるときには算出されたスコアに応じて融資条件が提示され、スコアが高いほど有利な条件で借り入れできます。

スコアアップするには、下記の2つの方法を試しましょう。

- スマホアプリの「スコアアップ」から追加で情報を入力する

- 指定されたサービスとの取引情報をアプリで連携する

情報を多く提供することで分析精度がアップすれば、スコアアップが期待できます。

指定のサービスは下記の通りです。

- みずほ銀行

- ソフトバンク又はワイモバイル

- Yahoo! JAPAN

J.Scoreの借入方法は振込融資です。

アプリから手続きを行い借り入れをしましょう。

申し込みから借り入れまでWebで完結でき、平日夜間・土日も融資可能なので、普段忙しい人でも利用可能。

即日借入も可能で、1,000円相当のPayPayボーナスも用意されています。

PayPayの借り入れと併用すると、もっとお得に融資が受けられるので、ぜひ利用してみてください。

J.Scoreは返済シミュレーションツールも用意しているので、負担が心配なときも安心です。

イオンウォレットはクレジットカードの登録でアプリからキャッシングできる

| 借入限度額 | 1,000円~300万円 |

|---|---|

| 審査時間 | 2週間程度※ |

| 融資スピード | 最短数十秒 |

| 必要書類 | 本人確認書類(運転免許証・マイナンバーカード・パスポートなど) |

| 金利 | 7.8~18.0% |

※既にキャッシング枠が付帯している人は審査なし

おすすめポイント

- クレジットカードの登録をすればアプリで借りられる

- お知らせプッシュ機能でキャンペーン情報や利用金額が確認できる

イオンウォレットはイオンカードの公式アプリで、ポイントや利用明細をいつでも確認できるスマホアプリです。

イオンウォレットにクレジットカードを登録しておけば、ネットキャッシングの申し込みが可能です。

イオンウォレットに登録可能なのはイオンマークのクレジットカード、デビットカード、WAONカード。

持っているイオンカードを使ってお金を借りるにはキャッシング枠が必要です。

既に枠がついているイオンカードを持っている場合は、イオンウォレットにカード情報を登録するだけで利用できます。

イオンウォレットから24時間365日、借り入れの手続きが可能です。

イオンウォレットにログインしてネットキャッシングを選び、支払い方法と利用金額、振込先口座を入力すれば最短数十秒で指定した口座に振り込まれます。

イオンウォレットの返済方法はカード設定口座から引き落としのみ。

イオンウォレットアプリにはプッシュ通知機能があるので、その月の利用金額はプッシュ通知で確認できます。

毎月の支払日や支払額を忘れやすい人にはピッタリです。

イオンウォレットは、イオンの各店舗や加盟店で使えるクーポンが配信されます。

イオンで買い物をするときにお得になるのが、イオンウォレットアプリのうれしい機能のひとつです。

もちろんイオンカードのポイントや利用明細もイオンウォレットアプリから確認可能です。

| 必要書類の提出 | - |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | ✕ |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | - |

| チャット機能 | ✕ |

MyJCBはアプリ内でキャッシングが可能でカードごとに明細を管理できて便利

| 借入限度額 | 1~500万円※ |

|---|---|

| 審査時間 | 最短即日※ |

| 融資スピード | 最短3営業日※ |

| 必要書類 | 本人確認書類 収入証明※ |

| 金利 | 4.4~12.5%※ |

※キャッシング専用カード「FAITH」の場合

おすすめポイント

- MyJCBはアプリ内でキャッシングが可能

- カードを複数枚持っていてもカードごとに明細管理ができて便利

MyJCBは残高の確認や利用金額をインターネットで確認できるJCBカード会員向けのアプリです。

MyJCBをダウンロードするだけで、JCBカード会員向けのサービスが全てスマホアプリで完結します。

もちろんMyJCBのアプリからもキャッシングが可能。

キャッシング専用のカード「FAITH」またはキャッシングを設定しているJCBのクレジットカードを持っていれば、MyJCBのスマホアプリからすぐに借り入れできます。

借りたお金はコンビニATMで引き出すか指定口座への振込かを選べれるので、急にお金が必要な時は便利です。

さらに、MyJCBのスマホアプリからなら海外でもキャッシングを利用できます。

海外では現地通貨で引き出しが可能で、海外旅行や海外出張で急に現地通貨が必要になった時には便利です。

MyJCBのスマホアプリは1度のログインで、複数のカードごとに明細管理ができるところ。

ひとつのカードでログインした後は、再ログイン不要で他のカードに切替できます。

アプリで登録情報の変更をすると、おまとめログイン設定済みのカードは同時にすべてが変更される機能もあります。

クレジットカードを複数枚所持している人は、MyJCBアプリでお金を借りましょう。

| 必要書類の提出 | ✕ |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | - |

| チャット機能 | ✕ |

今すぐにお金が欲しい場合もアプリで便利に少額融資できる

買い物や支払いのために、今すぐにお金が欲しいときでも、アプリを利用すれば便利に少額融資できます。

ネットショッピングや後払いの、お金を用意したい人向けのアプリは下記になります。

| サービス名 | 利用可能額 | 利用条件 | 返済期限 | 手数料・金利 | 審査 |

|---|---|---|---|---|---|

| バンドルカード | 3,000~5万円 | なし | 2ヶ月以内 | 3,000円~10,000円: 510円 11,000円~20,000円: 815円 21,000円~30,000円: 1,170円 31,000円~40,000円: 1,525円 41,000円~50,000円: 1,830円 |

なし |

| atone | ~5万円 | アプリの利用状況で変動 | 翌月10~27日 | ~190円 | アプリの利用で変動 |

| Paidy | 利用状況により変動 (あと払いペイディ時) |

18歳以上(未成年は親権者の同意が必要) | 3ヵ月後の10日 (3回あと払い時) |

・コンビニ:税込356円 ・銀行振込時:振込手数料 |

なし |

審査不要で何百万円の融資額でなければ、すぐに対応可能なアプリばかりで、手数料もほとんどかかりません。

バンドルカードのアプリはプリペイドカードをインストール後1分で作れる

バンドルカードのアプリならインストール後1分でプリペイドカードを作れて、アプリからも利用できます。

申し込むとネット決済専用のバーチャルカードが発行され、あらかじめチャージしてショッピングに利用する仕組み。

バーチャルカードを発行した3分後には買い物ができるスピード感も非常に便利です。

バンドルカードは後払いサービス「ポチっと」チャージもあり、後払いでも利用できます。

バンドルカードの上限額は利用者によって差がありますが、5万円が最大上限額です。

1ヵ月単位で利用額が計算され、支払いを完了するとチャージ可能枠が復活します。

Visa加盟店なら買い物が可能で、クレジットカードが使用できる店舗ならほぼ利用可能です。

バンドルカード自体はプリペイドカードなので審査不要で持てますが、「ポチっと」チャージには都度審査があります。

手数料が高額である点にも注意しながら、必要に応じて利用しましょう。

| 申込金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 510円 |

| 11,000円~20,000円 | 815円 |

| 21,000円~30,000円 | 1,170円 |

| 31,000円~40,000円 | 1,525円 |

| 41,000円~50,000円 | 1,830円 |

例えば年18.0%の消費者金融で5万円を1ヵ月間借りたとき、利息は750円程度です。

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

バンドルカードの手数料と比べると、半額程度で済みます。

繰り返し借りる予定ならば、消費者金融のアプリを利用しても良いでしょう。

ショッピングがメインでときどき後払いサービスを利用するなら、バンドルカードが便利です。

バンドルカードはスマホアプリからバーチャルカードを発行し、後からリアルカードの受け取りが可能。

審査や年齢制限もないので、他のキャッシングアプリとは異なり、早急に使えます。

バンドルカードのアプリをダウンロードすれば、ネットショップでの支払いにも対応しているので、幅広い場面で有効活用できます。

対象店舗が拡大している後払い対応アプリatone

後払いサービスのアプリの「atone(アトネ)」。

利用した代金は月末の最終日締めで、翌月の支払い日までに支払うシステムで利用します。

代金の支払い方法は下記の通りで、クレジットカードは必要ありません。

- 口座振替

- コンビニ払い

- 銀行ATM

atoneは主にネットショッピングで利用できるサービスですが、使える店舗が続々拡大中しています。

ナノユニバースやQoo10などの大手ネットショップや、多くのコンビニ、楽天Pay・メルカリPayなどが使えるお店を普段から利用している人向けです。

atoneを利用するには、会員登録をしましょう。

クレジットカードとは違い、書類の手続きや審査はありません。

SMS認証に成功すると、利用を始められます。

クレジットカード要らずで利用できる上に、ポイントが貯まるのも特徴。

1ポイント1円相当としてショッピングに使えます。

決済は下記の3ステップで手軽に利用可能。

- アプリを起動して電話番号とパスワードでログイン

- 決済画面を開いてポイントの使用の有無を確認

- 注文金額を確定して決済を完了する

atoneはバーコードやQRコードの提示で、実店舗でのショッピングでも使えます。

ただし2021年6月1日のリニューアルで、会員登録して間もない場合は、実店舗や飲食店での支払いができないケースも見られるようになりました。

利用履歴が十分ある利用者なら実店舗でも利用できるので、まずはネットショッピングで実績を積みましょう。

参考: 公式サイト

アプリを利用した場合、利用金額が一目でわかるのがポイント。

ログイン画面から利用可能な金額をチェックできるので、使いたい人はログイン画面を確認しましょう。

予算を設定できる機能もあるので、使い過ぎの心配もありません。

手数料は最大190円なので、非常に使いやすいサービスです。

Paidyは分割手数料無料で後払いができる

Paidy(ペイディ)は、スマホ一つで買い物が可能な後払いサービス。

Visa加盟店で、下記の流れで利用できます。

- ショップの支払い方法で「あと払い(ペイディ)」を選ぶ

- SMSで届く認証コードを入力し認証を完了させる

- Paidyの支払い手続きを完了し商品の購入

利用した代金は翌月の1日~3日の間にSMSとメールで請求され、10日までに下記のいずれかの方法で支払います。

- コンビニ払い

- 口座振替

- 銀行振込

アプリを確認すれば、利用履歴がすぐにわかるので便利です。

請求の時もコンビニで見せるだけで手軽に支払い完了。

本人確認を済ませると、ペイディカードや3回あと払いの利用ができるようになります。

3回あと払いとは、通常のところ1回で支払う金額を分割して支払えるサービスで、3回までの分割あと払いなら、手数料無料で支払いができます。

利用条件が厳しくないので、未成年でも18歳以上なら利用できることが大きなメリット。

他のカードローンなどが使用できずに手数料を支払いたくない人におすすめです。

ただし支払い方法によっては入金時に手数料が発生するため、注意しましょう。

Paidyの手数料は下記の通りです。

| コンビニ払い | 最大390円(税込) |

|---|---|

| 口座振替 | 無料 |

| 銀行振込 | 金融機関ごとの所定の手数料 |

Paidy自体は決済手数料が発生しないため、手数料無料で利用したい人は口座振替で返済しましょう。

参考: 公式サイト

3回までの分割手数料は無料になり、決済金額が3回に分けて支払えるので、大きな金額の買い物がしたいときにもピッタリ。

決済金額が3,000円以上なら使用できる方法なので、幅広い範囲のご利用に対応しているのも嬉しいところです。

コンビニで融資を受ける場合や銀行振込だと手数料がかかってしまうので、銀行の口座から振替にする方法がもっともお得。

3回までの分割手数料は無料で、決済金額が3回に分けて支払えるので、大きな金額の買い物がしたいときにもピッタリ。

BANKITの「おたすけチャージ+」はアプリだけでお金を借りられる

| 借入限度額 | 3000円~50万円 |

|---|---|

| 審査時間 | 3~5営業日 |

| 融資スピード | 3~5営業日 |

| 必要書類 | 本人確認書類 補完書類 |

| 金利 | 10.76~18.0% |

おすすめポイント

- BANKITの「おたすけチャージ+」はアプリ内だけでお金を借りられる

- BANKITは18歳から借り入れができる

BANKITはスマホ専用アプリ型のプリペイドカードです。

アプリ型のプリペイドカードなので、お金をBANKITのアプリにチャージするだけで、送金やお買い物、引き出しがスマホひとつでできます。

BANKITの「おたすけチャージ」や「おたすけチャージ+」を使用すればアプリ内でお金も借りられます。

「おたすけチャージ」はBANKITの利用者への後払いサービスです。

1回につき3,000円もしくは6,000円を借りられます。

返済は「おたすけチャージ精算日」から希望の日を選び、返済日までにメインWalletへお金をチャージしておけば自動で精算完了です。

返済日も翌月末までの好きなタイミングを選択可能。

「おたすけチャージ+」は「おたすけチャージ」よりもパワーアップしたサービスで、分割払いやキャッシングができます。

キャッシングは10万円、ショッピングは50万円まで借入可能です。

「おたすけチャージ」や「おたすけチャージ+」を使うなら本人確認書類の提出の必要があります。

BANKITのアプリからすぐに申請ができるので手続きがすぐです。

BANKITのアプリは満13歳から使用できますが、「おたすけチャージ」や「おたすけチャージ+」は18歳から申し込みが可能です。

多くのキャッシングやカードローンは20歳以上からしかお金を借りられません。

BANKITなら18歳から「おたすけチャージ」や「おたすけチャージ+」を使えます。

| 必要書類の提出 | 〇 |

|---|---|

| 振込融資 | ✕ |

| スマホATM | 〇 |

| 生体認証 | ✕ |

| 利用状況確認 | 〇 |

| 返済日確認 | 〇 |

| アプリからの返済 | ✕ |

| 増額申請 | - |

| チャット機能 | ✕ |

フリマアプリ「ラクマ」は1ヶ月分の支払いをまとめて翌月に払える後払い機能あり

| 借入限度額 | - |

|---|---|

| 審査時間 | - |

| 融資スピード | - |

| 必要書類 | - |

| 金利 | - |

おすすめポイント

- 1ヵ月分の支払いをまとめて翌月に払える後払い機能ペイディがある

「ラクマ」は楽天グループが運営しているフリマアプリサービスです。

フリマアプリ「ラクマ」で買い物をした場合は、下記の支払方法が選択可能です。

- クレジットカード

- LINE Pay支払い

- コンビニ支払い

- ラクラク後払い(ペイディ)

フリマアプリ「ラクマ」の大きな特徴は、支払い方法にラクラク後払い(ペイディ)があること。

ラクラク後払い(ペイディ)は、1ヵ月分の利用料金をまとめて翌月にコンビニや口座振替などで支払える決済サービスです。

事前登録をせずに使えて、メールアドレスと電話番号を入力後、SMS(ショートメッセージ)による本人確認をすれば決済できます。

商品購入の時に支払い方法からラクラク後払い(ペイディ)を選び、内容確認して確定すれば完了します。

ペイディの利用明細や利用残高を確認したい場合は、フリマアプリ「ラクマ」とは別のペイディアプリから確認しましょう。

ラクラク後払い(ペイディ)を頻繁に利用するなら、フリマアプリ「ラクマ」と共にペイディアプリもスマホにダウンロードしておくと便利です。

| 必要書類の提出 | - |

|---|---|

| 振込融資 | - |

| スマホATM | - |

| 生体認証 | ✕ |

| 利用状況確認 | 〇 |

| 返済日確認 | - |

| アプリからの返済 | ✕ |

| 増額申請 | - |

| チャット機能 | ✕ |

知っておくと便利!特定の条件を満たす人には便利なお金を借りるアプリ

アプリの中には、特定の条件を満たす人が便利に使用できるものがあります。

自分に向いているアプリを選べば、よりお得にお金を借りられる可能性も。

一例を紹介しますので、利用できるアプリがあるかチェックしてください。

ろうきんアプリの「かんたん通帳」機能で借入や返済をまとめて管理できる

| 借入限度額 | 10~500万円 |

|---|---|

| 審査時間 | 2週間以上 |

| 融資スピード | 2週間以上 |

| 必要書類 | 借入申込書 個人情報の収集・保有・利用・提供に関する同意書 本人確認書類 収入確認資料 勤続年数確認資料 普通預金口座の届印 |

| 金利 | 3.875~8.475% |

※団体会員、生協会員、一般勤務者で金利が変わります。

おすすめポイント

- 「かんたん通帳」機能で借入や返済をまとめて管理

- シンプルで直感的に見やすく理解しやすいデザイン

労働金庫のろうきんアプリは、入出金や残高をいつでもスマホでチェックできます。

ろうきんアプリには「かんたん通帳」機能があり、ろうきんを利用する人の取引履歴や通帳記帳を把握するときの手間を解消するために作られたものです。

「かんたん通帳」機能は特にシンプルかつ直感的に分かりやすいデザインなので、取引内容の把握をすぐにしたい人にはピッタリです。

「かんたん通帳」機能はろうきんアプリとは別のアプリで、ろうきんアプリからトップ画面の「かんたん通帳」からダウンロードします。

ろうきんのカードを持っていて普通預金口座、貯蓄預金口座、カードローン口座を持っている人が「かんたん通帳」を利用できます。

「かんたん通帳」機能の最大の特徴は明細から「カード支払」や「電気料金」など特定の明細を検索して一覧で見比べられるところです。

カードローン利用もかんたん通帳で検索すればいつ借り入れていて、今までいくら返済したのかをすぐに見ることが可能です。

ろうきんのカードローンは会員でない人でもお金を借りられます。

インターネットから借り入れの仮審査を申し込み、仮審査が通った時点でWebもしくは来店で正式な申込手続きをします。

アプリからの申し込み、借入や返済は出来ません。

本審査通過後、借入したらあとはアプリでまとめて管理。

ろうきんアプリでは税金や公共料金の支払いも可能です。

特にベイジーやモバイルレジ対応の納付書があれば、スマホのカメラから撮影して支払いができます。

QRコード決済機能も搭載されているので、毎日のお買い物もスムーズです。

銀行に届けている住所変更などもろうきんアプリから簡単に手続きができます。

| 必要書類の提出 | ✕ |

|---|---|

| 振込融資 | ✕ |

| スマホATM | ✕ |

| 生体認証 | ✕ |

| 利用状況確認 | ✕ |

| 返済日確認 | ✕ |

| アプリからの返済 | ✕ |

| 増額申請 | ✕ |

| チャット機能 | ✕ |

解約返戻金を元に審査不要で少額融資が受けられる生命保険のアプリ

解約返戻金がある生命保険を契約している人は、解約返戻金を担保として審査をせずに少額の融資を受けられる場合があります。

解約返戻金とは、保険を解約した場合に払い戻されるお金です。

解約返戻金を担保としてお金を借りる方法を契約者貸付と言い、借りられる金額や金利は生命保険会社によって異なります。

ここで1度一般的なルールを確認しましょう。

| 借りられる金額 | 解約返戻金の7割から9割程度 |

|---|---|

| 金利 | 2.0%~6.0%程度 |

契約者貸付では、下記のような方法で融資が受けられます。

- Web

- 電話

- 店頭窓口

- 保険の担当者

- 提携ATM

アプリが用意されている生命保険会社ならば、アプリ経由での借入が可能なケースも。

例えばメットライフ生命のスマホアプリは、契約者貸付の申し込みに対応しています。

参考:メットライフ生命アプリ│メットライフ生命

日本生命の公式アプリなら契約者貸付の申し込みがすぐできて即日融資対応

| 借入限度額 | - ※解約返戻金の所定の範囲内 |

|---|---|

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 必要書類 | - |

| 金利 | 2.0~3.05% |

おすすめポイント

- 日本生命の公式アプリなら契約者貸付の申し込みがすぐできて即日融資

- ずっともっとサービスの賞品交換や特別割引、健康関連サービスが利用可能

日本生命の公式アプリなら契約者貸付の申し込みがすぐにできて、即日融資にも対応してくれます。

日本生命の契約貸付とは、契約者が請求する事で解約返戻金の一部を借りられる制度です。

日本生命の公式アプリをダウンロードしていれば、スマホから手軽にこの契約貸付を利用可能。

月曜日から金曜日の14時30分までに手続きをすればその日のうちにお金を借りられます。

日本生命の契約貸付は、日本生命の保険に加入している人のみ利用ができる。

もし既に日本生命の保険に加入している場合は、スマホからすぐにお金を借りられるのでダウンロードしておきましょう。

もちろん日本生命アプリは保険会社のアプリなので、現在加入している契約内容の確認や、入院・手術給付金の請求もアプリの中でまとめてできます。

保険契約の登録情報の確認や変更も日本生命の公式アプリから可能です。

日本生命の公式アプリはカードローンやキャッシング専用アプリではないので、契約貸付を利用してお金を借りていると誰かにバレるリスクも低め。

日本生命の公式アプリにはお得なサービスもアプリで利用できます。

健康介護あんしんダイヤルや健康応援企業特別割引、郵送検査優待などのサービスが利用できるのも日本生命の公式アプリのうれしいポイント。

日本生命に加入しているのならばぜひ利用したいアプリです。

| 必要書類の提出 | - |

|---|---|

| 振込融資 | 〇 |

| スマホATM | ✕ |

| 生体認証 | 〇 |

| 利用状況確認 | ✕ |

| 返済日確認 | ✕ |

| アプリからの返済 | ✕ |

| 増額申請 | - |

| チャット機能 | ✕ |

枠の設定があれば審査なしで融資できるカード会社のアプリ

クレジットカードにキャッシング枠が設定されていれば、審査せずに融資できるクレジットカード会社のアプリもあります。

すでに持っているクレジットカードに利用枠が設定されていれば、無審査で現金を借りられます。

通常キャッシング機能を利用するには、提携ATMまで足を運ばなければいけません。

しかしアプリでの借入に対応しているクレジットカード会社なら、自宅でも借入の手続きができて便利。

例えば楽天カードのアプリは、ネットからのキャッシングに対応しています。

ネットキャッシング│楽天カード

楽天カードの場合、アプリからキャッシングを申し込むと、楽天カードの引き落とし口座に希望する金額が振り込まれる仕組みです。

主要なクレジットカード会社のアプリが対応しているか下記で確認しましょう。

| クレジットカード会社 | アプリでのキャッシング |

|---|---|

| 楽天カード | 〇 |

| アコム「ACマスターカード」 | 〇 |

| 三井住友カード | 〇 |

| JCBカード | 〇 |

| エポスカード | 〇 |

| セディナカード | 〇 |

| オリコカード | 〇 |

| ニコスカード | 〇 |

| ジャックスカード | ✕ |

携帯のキャリア別におすすめのお金を借りるアプリ

アプリの中には、特定の携帯キャリアを利用している人なら便利に借りられるものもあります。

上記で紹介したJ.Scoreは、ソフトバンクもしくはワイモバイルに関連したサービスで、ユーザーならお得に借りられる可能性も。

ドコモユーザーとauユーザーにおすすめのアプリを紹介するので、チェックしてください。

au IDを持っている人向けのau Payスマートローン

| 公式サイト | https://loan.kddi-fs.com/ |

|---|---|

| 借入限度額 | 1~100万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短30分 |

| 必要書類 | 運転免許証など |

| 金利 | 2.9%~18.0% |

au Payスマートローンはau IDを所持している人向けのカードローン。

au IDの情報が自動で反映されるので、入力項目が少なく手軽です。

カードの発行はなく、手続きは全てスマホで完結します。

au Payスマートローンの申し込みの流れは、下記の通りです。

- Webで申し込み事項の情報を入力する

- 借入や返済に利用する金融機関口座を登録する

- メールで審査結果が届くのでメール文のURLから確認する

- ページ先で契約手続きをする

契約手続きを完了すれば、すぐに借り入れできます。

au Payスマートローンは、借りたお金をau Pay残高にチャージできるのが最大の特徴。

au Payやau Payプリペイドカードで利用できて便利です。

申し込み時に登録した口座への振り込みでも、融資が受けられます。

セブン銀行ATMでのスマホATMによる借入にも対応しています。

返済にはスマホATMが利用でき、口座からの引き落としや銀行振込でもできます。

au IDを所持していれば、auユーザーではなくても利用可能です。

dスマホローンはドコモユーザーなら金利の優遇が受けられる

| 公式サイト | https://loan.docomo.ne.jp/ |

|---|---|

| 借入限度額 | 1~300万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 必要書類 | 運転免許証など |

| 金利 | 3.9%~17.9% |

dスマホローンは、ドコモユーザーなら最大年3.0%金利の優遇が受けられるお得なローンサービス。

dスマホローンはドコモが提供するスマホ完結型のローンサービスで、カード不要で借入が可能です。

dスマホローンの利用には下記の条件があります。

- 申込時の年齢が満20歳以上満68歳以下の日本国内に居住していること

- 申込時に本人に安定した収入があること

- 申込した本人名義のドコモ所定の携帯回線契約を締結していること

※dアカウントを保有している人も対象 - ドコモが発信するSMSを受信できること

dスマホローンは条件に当てはまっていないと利用できないので、注意しましょう。

dスマホローンで金利が優遇される条件は下記の通りです。

- ドコモ回線の契約をしていれば年1.0%

- dカードGOLDの契約をしていれば年1.5%

- dカードの契約をしていれば年0.5%

- 「スマー簿」を利用してdスマホローン登録口座と連携すれば年0.5%

dスマホローンへの申し込みはアプリまたはWebで完結します。

dスマホローンへの申し込みの流れを確認しましょう。

- dアカウントにログインして申込画面で必要な情報を入力する

- 項目内容に間違いがなければ本人確認を行う

- 審査結果の連絡がアプリまたはメールで届いたら確認する

- 指示に従って契約の手続きをする

契約が完了できれば、すぐに借り入れ可能です。

借入方法は登録した金融機関口座への振り込みと、d払い残高へのチャージの2種類。

d払い残高にチャージする方法も選択できるので、ショッピングに利用したい場合はチャージを選びましょう。

dスマホローンの返済方法は自動引き落としです。

指定口座への振り込みによる追加返済またはd払い残高からの追加返済にも対応しています。

ドコモ回線を未契約でも、dアカウントを保有していれば利用可能なローンです。

専用のアプリで申し込みが完結するドコモユーザー向けのレンディングマネージャー

| 公式サイト | https://www.shinseibank.com/retail/smoney/ |

|---|---|

| 借入限度額 | 10~100万円 |

| 審査時間 | 最短1~2営業日 |

| 融資スピード | 最短1~2営業日 |

| 必要書類 | 運転免許証など |

| 金利 | 5.7%~14.8% |

レンディングマネージャーアプリは、「新生銀行スマートマネーレンディング」専用のスマホアプリです。

「新生銀行スマートマネーレンディング」とは、「ドコモユーザーのために誕生したスマホローン」という位置付けのローン商品。

ドコモ携帯回線の個人契約者で、下記のサービスを契約している人が利用できます。

- iモード

- spモード

- ahamoインターネット接続サービス

「新生銀行スマートマネーレンディング」は、上限の金利が年14.8%と金利が低い。

ドコモ携帯回線の契約期間に応じて、下記の金利の優遇も受けられます。

| 契約期間 | 金利の優遇 |

|---|---|

| 4年未満 | 0.2% |

| 4年以上8年未満 | 0.4% |

| 8年以上10年未満 | 0.6% |

| 10年以上15年未満 | 0.8% |

| 15年以上 | 1.0% |

カードの発行はなく、借入方法は口座への振り込みまたはd払い残高へのチャージです。

初めて借りる場合は、dポイントが1,000ポイントをプレゼントされるのでお得。

上記はエントリーが必要なので、忘れないようエントリーしましょう。

新生銀行スマートマネーレンディングの返済方法は自動引き落としです。

新生銀行スマートマネーレンディングはd払い残高や振込による追加返済に対応しています。

「CREZIT」の類似サービスを使用したい若い世代向けのNudge(ナッジ)

「CREZIT」の類似サービスを探している若い世代の人は、 Nudge(ナッジ)の利用を検討しましょう。

Nudgeはクレジットカードで、学生やアルバイト、フリーランスでもカードを作りやすいのが特徴。

AIなどを用いて独自の審査をしているため、一般的なクレジットカードよりも柔軟な審査が期待できます。

「CREZIT」とは、「デジタルネイティブ世代に向けた新しいローンサービス」という形で提供されていたローン商品です。

審査結果に応じて利用限度枠が提供され、少額の借り入れと返済を繰り返しながら信用を高める体験ができるのが特徴のサービス。

借りられる金額は10万円と少額ですが、ベーシックプランは金利が0.0%と無利息でお金を貸していました。

データの収集を目的に商品が提供されていたので、金利なしで融資をしていましたが、2021年4月に新規申し込みが停止されています。

Nudgeはクレジットカードですので、CREZITのようにローン商品ではありません。

共通点は若い世代向けの商品で、審査が柔軟な点です。

CREZITはデータの収集が目的でしたので、信用が低い若い世代でも審査に通りやすくなっていました。

Nudgeの特徴は下記の通りです。

- 最低限の項目の入力でアプリから申し込める

- 一部有料のカードを除けば年会費も入会金も無料で発行できる

- 最大2ヶ月間無利息を利用できる

- Nudgeの返済は好きなタイミングで可能

- カードの申込時に好きなクラブを選択して特典がもらえる

Nudgeはアプリから手軽に申し込みが可能。

審査は申込日から2営業日以内に完了し、申し込みから数日で、カードが郵送で届きます。

一部有料のカードを除いて年会費と入会金も無料。

最大2ヶ月間は無利息期間なので利息もかかりません。

無利息期間を利用すると利息が発生する前にアプリで連絡してくれるため、支払い忘れも防げます。

通常のクレジットカードは1ヶ月ごとに自動引き落としで返済されますが、Nudgeは返済のタイミングが自由です。

無利息期間の2ヶ月を超えると、1日あたり未返済の利用金額✕0.05%の利息が発生します。

返済方法は銀行振り込みもしくはセブン銀行ATMの2つです。

決済金額が確定されたタイミングで返済が可能になるので、最短決済日の翌日から返済が可能。

月の途中で利用枠がギリギリになっても、返済すれば即時枠が復活します。

お金の管理が難しい人でも、自分の都合に合わせて返済できて便利です。

クラブとはNudgeの提携先で、下記のような提携先があります。

- スポーツチーム

- スポーツ選手

- アイドルグループ

- オンラインショップ

- オンラインゲーム

- NPO団体

参考:Nudgeクラブ

申し込みから借り入れまでの流れ申し込みから借り入れまでの流れは下記の通りです。

- Nudgeクラブのアプリをダウンロードする

- Nudgeクラブの応援したいクラブを選ぶ

- カードのデザインを選んで次へ進む

- 入力項目に必要情報を入力する

- 必要情報に誤りがなければ本人確認を実施する

- 審査が完了したらカードが郵送で届く

手軽に申し込めるので、クレジットカードやローンの審査に通る自信がない人は、ぜひ申し込みを検討しましょう。

不要なiPhoneやAndroidがあれば携帯を担保に質屋で今すぐお金を借りる方法もある

手持ちに不要なiPhoneやAndroidの端末があれば、質屋でお金を借りる方法もあります。

「質屋」とは、品物を預ける代わりにお金を貸してもらえる店舗。

返済が滞った場合には預けた品物を売却して回収する仕組みになっているため、審査が必要ありません。

質屋では下記の流れでお金を借りられます。

- 運転免許証や保険証などの本人確認証を持って来店する

- 店頭で品物を査定してお金を貸してもらえるか確認する

- 品物を預け現金と質札を受け取る

質札には預けた品物の詳細や返済期限が書かれています。

預けた品物を受け取るときに必要なので、紛失に注意しましょう。

スマホを質屋に入れてお金を借りると、どの質屋でも返済期限は3ヵ月。

期限内に借入したときの金額と、返済にかかった日数の利息を払えば、質屋に入れたスマホが戻ってきます。

3ヵ月以内に返済できない場合、返済期限の前に利息を支払えば、返済期限を伸ばせます。

返済が伸ばせる期間は1ヵ月単位、3ヵ月単位など質屋によって期間が異なるため、事前に確認しましょう。

質屋の利息はカードローンと異なり日割りではなく月割りです。

月割りとはいえ質屋の金利はかなり高い傾向が見られるので、注意しましょう。

例えば大手質屋大黒屋では、10万円以上100万円未満の時の金利は月1.5%。

3ヵ月間借りたときの利息は、4,500円程度です。

参考:大黒屋

年利が18.0%の消費者金融で10万円借りて3ヵ月で完済した場合の利息は、3,000円程度。

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

質屋の利息は1ヵ月単位で付与されるので、10日で返済しても20日で返済しても1ヵ月分の利息が必要です。

契約中のスマホを担保に質屋で借りると違法になるケースも

契約中のスマホを担保に質屋で借りると違法になるケースもあるため、注意しましょう。

携帯電話不正使用利用防止法違反という法律では、携帯電話・スマートフォンの無断譲渡を禁じています。

自己名義の携帯電話を携帯電話事業者に無断で譲渡してはいけません。(引用元:携帯電話不正利用法に関するQ&A│総務省)

携帯電話不正使用利用防止法違反は、振り込め詐欺を抑制・防止する目的で制定された法律です。

契約中のスマホを質屋に預けても、しっかりと返済できれば問題ありません。

違法になるのは、返済できずスマホが戻ってこなかった場合です。

意図的ではなくても、契約中のスマホを譲渡した扱いになります。

質屋で契約中のスマホを担保にお金を借りるなら、必ず返済しなければいけません。

質屋以外で契約したiPhoneを担保に融資を受けるのは詐欺の可能性がある

質屋と似ている方法で「iPhoneを担保に貸付している」店がありますが、詐欺の可能性があるので気をつけましょう。

iPhoneを分割払いで契約をさせて、契約したばかりのiPhoneを預けてお金を貸す方法は、スマホの利用規約違反や携帯電話不正使用利用防止法違反になりかねません。

相手が詐欺目的で携帯を受け取り返却されない場合、端末を相手に譲った扱いになります。

騙されて携帯を渡した場合でも、罪に問われる可能性も。

融資を受けられたとしても、借りられる金額自体がもともとの端末代より少なくなるのが一般的です。

この場合はiPhoneの分割払い料金も支払い続けなければいけません。

グレーゾーンの商売では損をする可能性が高いため、消費者金融やカードローンを利用した方が安全です。

アプリでお金を借りるメリットは利便性とバレにくさ

アプリでお金を借りるメリットは、下記の3つがあります。

- アプリから申し込めば即日お金を借りる方法がある

- スマホがあれば24時間365日いつでもどこでもアプリでお金を借りられる

- アプリを使用すればお金を借りたと周りにバレにくい

アプリを使用してお金借りる方法には、利便性の高さとバレにくさの面で魅力があります。

アプリからお金を借りるメリットの詳細を確認しましょう。

アプリから申し込めば即日お金を借りる方法がある

アプリから借入を申し込む場合、即日お金を借りる方法を選択すればスピーディーな融資が可能です。

アプリでお金を借りるには、ローンやサービスに事前に申し込んで契約しなければいけません。

利用するアプリを選択すれば、最短即日融資にも対応できます。

今回紹介したサービスの中で、即日対応もしているアプリを確認しましょう。

- 消費者金融のアプリ

- メルペイスマートマネー

- J.Score

- バンドルカード

- atone

- Paidy

- 質屋

すぐのに現金を借りたいなら、消費者金融のアプリやJ.Scoreを選びましょう。

メルペイスマートマネーは即日に融資を受けられる可能性もありますが、混み合っていると審査に時間がかかるケースも。

ショッピングに使用できればいい場合は、バンドルカードやatoneなどの後払いサービスが便利です。

審査をせずにすぐにお金を借りたい人は、質屋を選びましょう。

スマホがあれば24時間365日いつでもどこでもアプリでお金を借りられる

スマホさえあれば、アプリで24時間いつでもお金を借りられるのも、大きなメリットです。

ただし時間を気にせずお金を借りるには、事前に契約をしておかなければいけません。

契約時に審査があるため、審査に対応できる時間内に申し込む必要があります。

24時間融資を受ける場合には、下記の点に注意しましょう。

- 24時間対応可能な借入方法を選ぶ

- メンテナンス時など一時的に借りられない時間がある点に注意する

例えば振込融資でお金を借りるなら、振込先の金融機関が対応できなければいけません。

振込融資の申し込みには24時間対応可能でも、振込先の金融機関によっては営業日になるまでお金が引き出せないケースも。

24時間対応可能な金融機関やATMでお金を借りるなど、方法を選びましょう。

メンテナンス時など、一時的に借りられない時間もあります。

「どうしても今日中にお金が必要」「できるだけ早く現金を用意しないといけない」場合に、スマホがあればお金を借りられるのは大きな魅力です。

対応可能な方法で、時間を気にせず借りましょう。

アプリを使用すればお金を借りたと周りにバレにくい

アイコンが着せ替えられる「アイフル」や、気づかれにくくなっている「アコムのmyac」など、スマホを見られてもバレにくくなっているアプリが多いのもメリット。

消費者金融で借入をする際は、ローン契約機に行って申請を行い、審査が完了するまで機械の前にいないといけません。

ローン契約機は広告の役割を兼ねている場合もあるので、大通りなどの人目に付きやすい場所に設置されている可能性が高いです。

そのため、家族や友人に見られてしまったり、近所の人に目撃されたりしてウワサが広まってしまうなどのリスクも。

その点アプリを使用して借入すれば、お金の借入自体が気づかれにくいので、困ったときの大きな味方になってくれます。

アプリでお金を借りるデメリットは気軽で借りすぎに繋がること

アプリでの借入はバレにくいですが、下記2つのデメリットもあります。

- アプリなら気軽に借入可能なため借りすぎのリスクがある

- スマホのバッテリーがなくなったらアプリでお金を借りられない

緊急で現金を用意しなければならない時に限って、アプリでお金を借りるデメリットが重くのしかかってくる場合もあります。

なるべく借入しなくてもいい状況を作っておくのに越したことはありませんが、万が一の事態に備えて準備をしておくのも重要です。

アプリなら気軽に借入可能なため借りすぎのリスクがある

アプリでの借入は気軽にできるので、「借金をしている」意識が少なく、返済できる能力を超えて借りてしまうリスクがあります。

手軽に借入できるからといって、いくらでも借りていいわけはありません。

月々の収入や、返済可能なペースに合わせた借入金額を設定すべきです。

返済が可能な金額を超えてお金を借りると、返済のために別の機関から借入れるなど、負担が大きくなります。

借入は返済計画をしっかり立ててから行い、複数のサービスを乱用するのはNGです。

三菱UFJ銀行の「バンクイック」など、返済シミュレーションツールを用意しているサービスもあるので、月々の返済金額をチェックした上で借入を行いましょう。

スマホのバッテリーがなくなったらアプリでお金を借りられない

お金を借りるアプリは、スマホを使用して借入するので、バッテリーが切れないように準備しておく必要があります。

自宅で借入する場合は問題ありませんが、突発的に仕事終わりで飲みに誘われるなど、「今お金が必要!」といった場面に出くわす可能性も。

外出用や通勤用のカバンにモバイルバッテリーを入れておくなど、普段から緊急自体に備えて用意しておくとよいでしょう。

「あと5%しか充電がない」など、どうしても必要な場面にバッテリー切れしてしまう可能性は全くないとは言い切れません。

地震や洪水など、緊急時の連絡で必要になる場合もあるので、「備えあればうれいなし」の精神で用意しておくのも重要です。

アプリでお金を借りるときの注意点!スマホで借入しない方が良いケースは?

スマホやアプリでお金を借りる場合の注意点は、下記の3つです。

- SNSの個人間融資はトラブルや個人情報の悪用に巻き込まれる可能性もある

- モバテンはそれほどおすすめできないアプリ

- スマホが充電切れしたら使用できないので、機種変更時も注意

スマホやアプリだと気軽にお金を借りられますが、トラブルに巻き込まれる危険性も。

お金にまつわる犯罪は小さなところに隠れている場合があるので、スマホで借りない方がいいケースもあります。

SNSの個人間融資はトラブルや個人情報の悪用に巻き込まれる可能性もある

X(旧:Twitter)やSNSでの個人間融資は、トラブルに巻き込まれるリスクが高いので、関わらないでおきましょう。

金融庁でも「個人でも貸付する場合は貸金業に該当する場合がある」と、注意喚起を行っています。

・ 個人であっても、反復継続する意思をもって金銭の貸付けを行うことは、貸金業に該当します。

・ 不特定多数が閲覧可能なSNS等で「お金を貸します」、「融資します」などと書き込んで、契約の締結を勧めることは、貸金業法の規定に抵触する場合があります。

引用:金融庁

個人情報のやりとりに、履歴が残らないロシア発のチャットツール「テレグラム」を使用する悪質な業者もいるので注意しましょう。

トラブルに巻き込まれた場合に、警察に情報提供する証拠がなくなる可能性もあります。

銀行口座を新規で開設させ、その口座を詐欺でだましとったお金を送金する先に使用するなど、知らない間に犯罪に加担させられるリスクも。

違法な貸付でお金を巻き上げる業者もいるため、近づかないのが懸命です。

モバテンはそれほどおすすめできないアプリ

持っているスマホ・携帯電話の料金を現金化できるアプリ「モバテン」は、それほどおすすめできません。

スマホの料金決済を現金化するサービスなので、「他人の物を売る」ことになってしまい、法的にはグレーゾーンのやりとりになるリスクも。

au・ソフトバンク・ドコモの利用規約には「現金を得る目的でサービスを使ってはいけない」という内容が記載されています。

つまり利用規約に違反する形でお金を借りるので、携帯電話会社が気づいた場合、サービスの利用停止も考えられます。

24時間対応・最短5分での振込も可能で、古物商の認定も受けている優良サービスと認識している人もいるようですが、積極的な利用はおすすめできません。

スマホが充電切れしたら使用できないので、機種変更時も注意

スマホの充電が切れてしまった場合は借り入れができないのはもちろんなので、機種変更時も注意しましょう。

お金を借りないといけないときにスマホを機種変更し、ログイン情報や使用履歴をリセットしてしまうと、借入可能だった契約が取りやめになってしまう危険性もあります。

使用期間が長ければバッテリーの持ちが悪くなり、機種変更したくなる気持ちもわかります。

ただ同じスマホの利用履歴の長さを考慮する借入だと、「スマホを買い変えたばかりだな」と思われてしまい、審査にマイナスの影響が出る可能性も。

スマホやアプリから借り入れする場合は、入金されてから機種変更しましょう。

せっかく手に入る予定だった現金を、わずかなタイミングで逃してしまうのは勿体ないです。

返済や審査も必要ないスマホでお金を稼げるアプリ

手軽にお金を稼げて、返す必要も審査も不要なアプリを、下記にまとめてみました。

| サービス名 | 利用可能額 | 利用条件 | 返済期限 | 手数料・金利 |

|---|---|---|---|---|

| メルカリ | 売却物品による | なし | なし (売却なので) |

なし |

| CASH | 1,000万円 | アプリの利用状況で変動 | 翌月10~27日 | 2ヶ月で15.0% |

| COCE | 売却物品による | なし | なし (売却なので) |

なし |

| トリマ | 移動距離による | なし | なし | なし |

買い物に使ったレシートやバーコードや不用品、移動距離をお金に換えられるので、ぜひ使ってみてください。

不要品をメルカリでお金に変えよう

メルカリは自宅の不要品を売ってお金に換えられるアプリです。

メルカリは2020年12月には累計出品数が20億品を突破し、人気の高さはもちろんのこと、不要品を買い取ってもらえるアプリに成長しています。

参考: 公式サイト

衣料品や家具・ゲームなど、不要品を積極的に売りに出して、お金に換えてしまいましょう。

またメルカリは販売実績に対応して、金利優遇を受けられる「メルペイスマートマネー」などのサービスも用意されています。

不要品を残しておくのは、場所をとるだけでなく、必要なときにメルカリでの借入もできないのでもったいないです。

CASHならスマホで撮影した後素早くキャッシュ

買い取りアプリ「CASH」は、売りたい物をスマホで撮影し、画像を公式サイトに送信すればキャッシュに変えてもらえるアプリです。

時間に余裕のある人で、不用品がある人は使う価値があります。

他のサイトでは即日現金化を主張しているところもあるものの、2019年9月12日に運営元が解散し、現在は「バイセルテクノロジーズ」が運営中。

サービス内容がガラリと変わっているため、注意が必要です。

参考:ITmediaNEWS

洋服や財布・スマホ・バッグ、金券・ギフト券など、幅広いアイテムを買い取ってキャッシュに変えてくれるのが特徴。

専門のスタッフが売却依頼品の査定を行い、結果を送ってくれるシステムになっています。

売りたい商品を自分から送る必要もなく、自宅まで取りに来てくれるため、利便性が高いのも特徴です。

2ヵ月以内に商品代金完済すると、返品してもらえるので、安心感も高くなっています。

CODEは買い物のレシートがお金に変わる

CODE(コード)は、買い物した商品のバーコードとレシートをスキャンすれば、お金に換えてくれる画期的なアプリです。

バーコードとレシートの両方が残っているなら、ぜひ使ってみてください。

今まで使う可能性のなかった商品のレシートまで買取してくれる可能性があるため、注目されています。

買い物した商品のレシートとバーコードを、スマホで写真撮影して送れば、アプリで使用できるポイントに交換可能。

例えば、下記のようなサービスが用意されています。

- CODEコイン:アプリ内で使用できるポイントで懸賞などに応募できる

- TAMARUポイント:提携サービスに1ポイント1円で交換が可能

最大5,000円分のポイントをもらえるキャンペーンが過去に開催されていました。

タイミングが良ければ、より多くの特典を受けられるので、ぜひチェックしてみてください。

移動距離をお金に変えるアプリ「トリマ」

トリマは移動距離をお金に変えるアプリで、ポイ活アプリの一つと言えます。

移動した距離に応じてアプリ内のタンクが貯蓄され、100%になれば25マイルと交換してもらえるので、普段から長距離を移動する人におすすめです。

多くのメディアで注目され、800万ダウンロードを突破した超人気アプリ。

約10キロ移動すればタンク1本がフルになると言われており、車や電車などで移動した距離も反映されるので、実際に歩いたり走ったりする必要はありません。

アプリをダウンロードし始めたころは、3本のタンクが用意されており、10本までなら1本当たり8,000マイルで追加できます。

長い距離を日常的に移動するなら、ぜひ使ってみてください。

10マイル貯まれば銀行に1,000円の振込も可能です。

アプリで借りるなら信用できるスマホアプリで少額融資から始めよう

お金を借りる場合は、信用できる大手のアプリで、1万円から5万円ほどの少額融資から始めましょう。

「たかが数万円」と思うかもしれませんが、少しの金額で犯罪やトラブルに巻き込まれる可能性も、ないとは言い切れません。

大手の消費者金融や銀行カードローンであれば、違法な取り立てはされないので、安心して借り入れできます。

返済が延滞するとと封書で通達が届き、それでも返済しないと問題になる場合も。

ただ自宅や自身に連絡なく、調査員などが来る危険性はまずないと言えるでしょう。

家族や友人に気づかれずにお金を借りるなら、大手会社の公式スマホアプリがピッタリです。